A股市場中的'殼股'概念備受關注,而科達作為一家具有殼股特征的公司,與資本運作高手趙豐的結合,引發了市場的廣泛猜測。這種組合在創新投資領域會產生怎樣的化學反應?本文將從殼股的定義、趙豐的資本運作風格、科達的現狀以及創新投資的潛力角度展開分析。

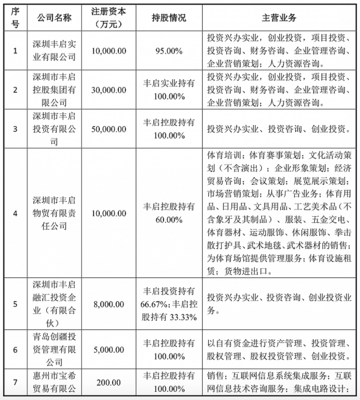

'殼股'通常指那些市值較小、業務萎縮但上市地位仍存的公司,它們往往成為資本重組的標的。科達作為潛在的殼股,其價值在于干凈的股權結構和相對較低的負債,這為資本注入提供了便利。趙豐作為一名經驗豐富的資本玩家,擅長通過并購、資產注入和股權運作提升公司價值,他的介入可能為科達帶來資金和資源上的突破。

創新投資是當前經濟轉型中的熱點,科達與趙豐的合作若能聚焦于新興產業,如新能源、人工智能或生物科技,可能產生'1+1>2'的效應。趙豐的資本運作能力可以快速引入戰略投資者或收購優質資產,而科達的上市平臺則為這些創新項目提供了融資渠道和品牌背書。這種化學反應的核心在于資源整合:趙豐的資本網絡與科達的殼資源結合,可能加速科達從傳統業務向高增長領域的轉型。

這種組合也面臨風險。殼股重組往往涉及復雜的監管審批和市場波動,趙豐的過往操作若存在爭議,可能引發投資者擔憂。創新投資本身具有不確定性,如果項目選擇不當或整合失敗,科達可能陷入更大的困境。因此,投資者應密切關注合作細節,包括資產注入的透明度、業務規劃的可行性以及公司治理結構的優化。

科達與趙豐的聯手在創新投資領域有望產生積極的化學反應,但需謹慎評估風險。若雙方能把握政策紅利和市場機遇,科達或可蛻變為一家具有核心競爭力的創新企業,為股東創造長期價值。